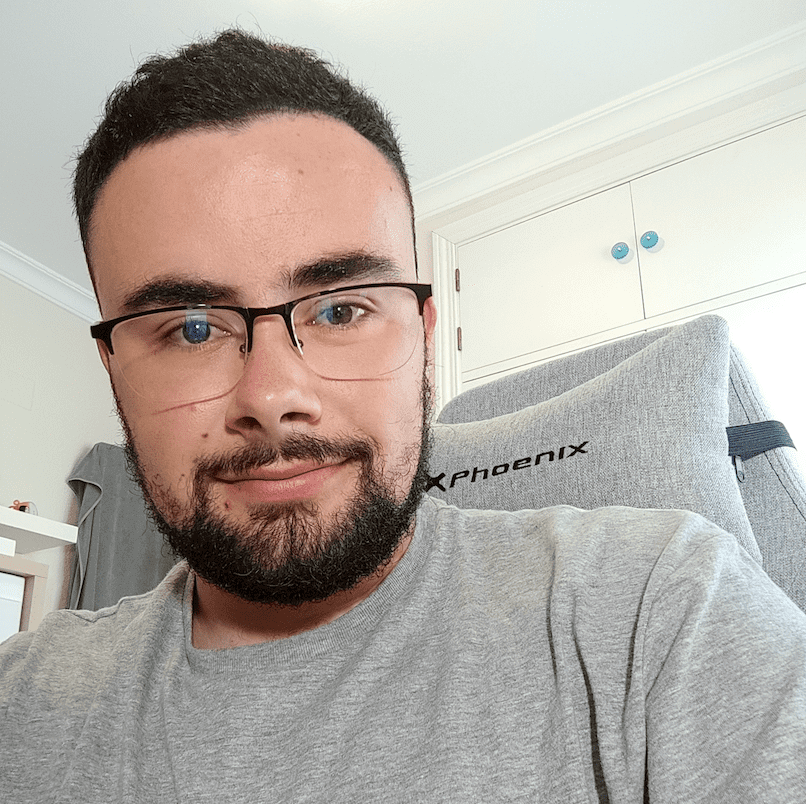

Verificaciones Know Your Customer (KYC)

Los procesos de verificación Know Your Customer (KYC) o más conocido en español como Conoce a tu Cliente, son fundamentales para garantizar experiencias de juego seguras y legítimas.

En esta guía sobre sobre KYC vas a encontrar qué son, cómo funcionan, cómo se implementan y algunas recomendaciones para optimizar tu experiencia juegando en casinos o casas de apuestas en línea.

¿Qué significa KYC y por qué es importante?

KYC viene de Know Your Customer, el cual es un conjunto de procedimientos de verificación que los sitios de juego en línea en España realizan para confirmar la identidad de sus jugadores.

Esto es más importancia aún en lo que son las transacciones de dinero. Los casinos y casas de apuestas en línea deben comprobar quién es la persona que entrega o recibe el dinero, para asegurar que proviene de una fuente legítima.

Se basa en los siguientes tres componentes claves:

- Identificación del Cliente:

Primero lo primero. Es obligatorio verificar quién es realmente el jugador detrás de la pantalla. Generalmente, este paso se lleva a cabo con una imagen del DNI, licencia de conducir o pasaporte. - Customer Due Diligence (CDD):

Es necesario realizar una evaluación del riesgo asociada a tu perfil como jugador. Esta se divide en tres niveles.

El nivel simplificado se hace de manera automática al momento de abrir una nueva cuenta.

Luego, hay otra diligencia cuando alcanzas un umbral de depósitos y/o retiros preestablecidos.

Por último, la diligencia mejorada se aplica a cuentas consideradas de alto riesgo, como políticos, corredores de bolsa, personas expuestas públicamente (PEP), o simplemente jugadores que apuestan grandes sumas de dinero. - Monitoreo continuo:

Tu cuenta es monitoreada continuamente por la plataforma del operador. Cualquier actividad inusual, como un depósito considerablemente mayor que los habituales, puede desencadenar una investigación extra.

Tus fondos podrían ser congelados hasta que eso sea resuelto.

Factores desencadenantes

Existen factores que pueden desencadenar o activar la alerta para que el operador realice procedimientos KYC en sus clientes antiguos. Algunos ejemplos son:

Consejos para un proceso KYC eficiente

Para no tener ningún atraso y asegurar que la verificación KYC sea eficiente y eficaz, te dejamos algunos consejos:

Entrega información que coincida con tus documentos

Rellena con tu nombre completo, sin utilizar apodos y fiel a como aparece en tu DNI, así evitas confusiones o atrasos en el proceso de verificación KYC.

Envía documentos con imágenes claras y legibles

Al enviar una foto de tu DNI, presta atención a que esté todas las esquinas visible. Además, las imágenes deben ser totalmente legibles y de buena calidad.

Verifica la validez tus documentos

Asegúrate de que al enviar tus documentos, estén vigentes y válidos a la fecha actual. Un documento caducado puede retrasar todo el proceso de verificación.

Responde a tiempo cualquier solicitud adicional

Revisa continuamente los mensajes en la plataforma del sitio web. Cuanto más tardes en responder, más tardará el proceso KYC en llevarse a cabo.

Utiliza métodos de pago ya verificados

Un buen consejo es mantener siempre el mismo método para depositar y retirar. Cambiar repentinamente el método de pago, puede resultar sospechoso para el operador y generar más retrasos en la verificación KYC.